Отражение зп в бухучете. Бухучет инфо

Что такое «Отражение начисления НДС» в программе 1С Бухгалтерия 8.3?

Данный документ служит для отражения начисления НДС в 1С 8.3 Бухгалтерия для ряда случаев:

- если по каким либо причинам реализация товаров или услуг была отображена операциями, введенными вручную

- для корректировки операций, связанных с НДС

- если ведется упрощенный учет НДС

Данный документ в основном создан для отражения начислений по регистру учета НДС, но может и сформировать проводки.

Создание документа «Отражение начисления НДС»

Зайдем в меню «Операции» и выберем в разделе «НДС» пункт «Отражение начисления НДС». В появившемся окне нажимает кнопку «Создать». Откроется окно создания нового документа:

На закладке «Главное» указываем следующие реквизиты:

- Организация»

- «Контрагент»

- Договор контрагента, по которому происходит начисление

- По ссылке «НДС» в сумме указывается, при необходимости, «Тип цен» и признак, входит ли НДС в сумму или должен накладываться сверху

В разделе «Настройки» обязательно нужно указать «Код вида операции». Он может принимать следующие значения:

- Если установить флажок «Формировать проводки», то документ помимо формирования движений по регистру, сформирует еще и бухгалтерские проводки

- Остальные настройки касаются в основном книги продаж

Нажав кнопку «Выписать счет-фактуру» создается счет-фактура, которую можно распечатать.

В качестве табличной части для счет-фактуры выступает закладка «Товары и услуги». Подобрав туда строки, формируется и сумма НДС. Заполнить табличную часть можно по расчетному документу. Для этого служит кнопка «Заполнить».

Если существуют документы оплаты по данной операции, то они указываются на закладке «Документы оплаты».

На закладке «Дополнительно» можно указать реквизиты грузоотправителя и грузополучателя. Они понадобятся для печатных форм.

Попробуем заполнить и провести данный документ. Установим в настройках флажок «Формировать проводки» для наглядности.

Заполним закладку «Товары и услуги»:

Видим, что у нас сформировалась сумма НДС к начислению: 152,54 руб. Проведем документ, и посмотрим его движения. Сначала проводки по отражению НДС в 1С 8.3:

И вот движения по регистру:

По материалам: programmist1s.ru

Чтобы отразить в программе «1С:Бухгалтерия 8 (ред. 2.0)» начисленные сотрудникам выплаты или удержания, необходимо заполнить справочники «Способы отражения зарплаты в учете», «Начисления организаций» (виды расчета) и указать в них правильные сведения.

Рассмотрим несколько примеров.

Отражение зарплаты производственных рабочих

Пример: На предприятии имеется производство, при этом зарплата производственных рабочих должна быть отнесена на счет 20, с соответствующей аналитикой.Действия в программе:

1. Сведения о бухгалтерских проводках по начисленным выплатам содержатся в справочнике «Способы отражения зарплаты в учете» (меню «Зарплата - Сведения о начислениях» или вкладка «Зарплата»). По умолчанию в нем два значения»: «не отражать в бухучете» и «Отражение начислений по умолчанию» (счет 26). Для отражения зарплаты на счете 20 создадим новый способ отражения, указываем счет дебета: 20, и аналитику для этого счета. Счет кредита: 70. Реквизит «Вид начислений» служит для включения начисления в расходы на оплату труда согласно ст.255 НК РФ.

2. Сведения о начислениях, назначаемых сотрудникам, содержатся в справочнике «Основные начисления» («Начисления организаций», также их называют «виды расчета»). Справочник доступен через меню «Зарплата - Сведения о начислениях» или вкладку «Зарплата». По умолчанию здесь одно начисление «Оклад по дням». Создадим новое начисление, можно воспользоваться копированием. Указываем созданный способ отражения начислений на счет 20. Далее важно правильно заполнить следующие реквизиты: вид дохода НДФЛ: 2000 (Вознаграждение за выполнение трудовых или иных обязанностей...), вид дохода для страховых взносов: Доходы, целиком облагаемые страховыми взносами.

3. В документе «Прием на работу» (или «Кадровое перемещение») в поле «Вид расчета» для производственных рабочих указжем новое начисление:

4. По окончании месяца создаем документ «Начисление зарплаты работникам». При автоматическом заполнении подставляются виды расчета, указанные для сотрудников:

5. Проводим документ «Начисление зарплаты работникам». Сформированы проводки в Дт счета 20, в соответствии с настройками (на рисунке видны данные не по всем сотрудникам):

6. Создаем и проводим регламентный документ «Начисление налогов (взносов) с ФОТ». Взносы на зарплату производственных рабочих тоже будут отнесены на 20 счет.

Отражение начисленного сотруднику штрафа

Пример: Сотруднику был начислен штраф, сумма проведена по счету 73 «Расчеты по возмещению материального ущерба».Действия в программе. Конечно, можно отразить штраф ручной операцией. Но если такое начисление придется делать неоднократно, то имеет смысл занести в программу сведения для его отражения.

1. Создаем новый способ отражения зарплаты «Штраф». Поскольку это удержание, оно будет проводиться по дебету счета 70 и кредиту 73.02. Вид начислений не указываем.

2. Создаем новый вид расчета (начисление) «Штраф». Не заполняем вид дохода по НДФЛ и вид начисления по НК. Однако, вид дохода для страховых взносов обязателен для заполнения, поэтому выбираем «Доходы, не являющиеся объектом обложения страховыми взносами». Указываем созданный способ отражения:

3. По окончании месяца создаем документ «Начисление зарплаты работникам». Вручную добавляем строку, в ней указываем сотрудника, вид расчета «Штраф» и сумму:

4. Проводим документ «Начисление зарплаты работникам». Штраф отражен проводкой Дт 70 Кт 73.02, в соответствии с настройками:

Пример: Сотрудник был на больничном, и ему начислено пособие по временной нетрудоспособности. Первые два дня болезни оплачены за счет работодателя, затраты отнесены на счет 26. Последующие дни болезни оплачены за счет средств ФСС.

Действия в программе:

1. Для отражения пособия за счет средств ФСС создаем новый способ отражения зарплаты. Счет дебета: 69.01 «Расчеты по социальному страхованию», аналитика: «Расходы по страхованию». Счет кредита: 70, вид начислений не заполняем.

2. Создаем новый вид расчета (начисление) для пособия за счет средств ФСС. Указываем созданный способ отражения. Вид дохода для НДФЛ: 2300 (Пособия по временной нетрудоспособности), страховые взносы: «Государственные пособия обязательного социального страхования, выплачиваемые за счет ФСС». Вид начисления по ст.255 НК РФ не указываем, так как пособия не включаются в расходы по оплате труда.

3. Пособие по б/л за счет работодателя может быть отражено в бухучете с помощью способа отражения расходов «По умолчанию» (счет 26). Но чтобы выплаты правильно учитывались при расчете НДФЛ и страховых взносов, необходимо создать начисление (вид расчета) и указать соответствующие виды доходов. Создаем начисление, указываем «Отражение начислений по умолчанию», вид дохода для НДФЛ: 2300 (Пособия по временной нетрудоспособности). Страховыми взносами пособие не облагается, поэтому выбираем «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС…». Вид начисления по ст.255 НК РФ не указываем, так как пособия не включаются в расходы по оплате труда.

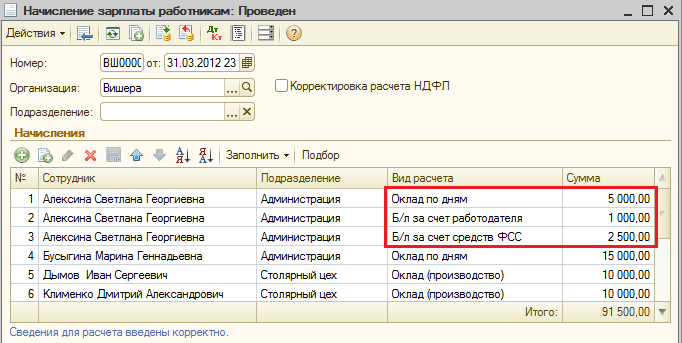

4. Программа «1С:Бухгалтерия» не предназначена для расчета заработной платы и других выплат. Поэтому суммы пособий рассчитываем вне программы. По окончании месяца в программе создаем документ «Начисление зарплаты работникам». Вручную добавляем строки, в них указываем сотрудника, виды расчета для б/л за счет работодателя и за счет средств ФСС, суммы пособия. Также для этого сотрудника изменяем сумму начисленного оклада, поскольку за время болезни оклад не выплачивается.

Проводим документ «Начисление зарплаты работникам». Суммы оклада и б/л за счет работодателя отнесены на сч. 26, сумма б/л за счет средств ФСС - на сч. 69.01с субконто «Расходы по страхованию», согласно настройкам:

Чтобы выплата пособия за счет ФСС отразилась в учете страховых взносов, необходимо создать и провести регламентный документ «Начисление налогов (взносов) с ФОТ». Он формирует не только бухгалтерские проводки, но и движения по регистрам учета налогов и взносов, в частности, по регистру «Учет доходов для исчисления страховых взносов»:

Сформируем отчет «Карточка по страховым взносам» (меню «Зарплата - Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В карточке, кроме базы для начисления взносов и самих взносов, отражена не подлежащая налогообложению сумма пособия за счет работодателю, а также сумма начисленного пособия за счет ФСС.

В программе 1С существует отдельный документ, носящие название «Отражение начисления НДС». Применение данного документа востребовано в нескольких ситуациях:

- При условии отражения реализации товаров посредством операций, введенных вручную;

- При проведении корректировки операций с НДС;

- При использовании упрощенной системы учета НДС.

Предназначается документ в основном для отображения информации по регистру учета НДС, но его можно задействовать и для формирования проводок.

Создание документа «Отражение начисления НДС»

Для формирования документа требуется переход в раздел «Операции» — «НДС» — «Отражение начисления НДС». В новом окне требуется кликнуть на «Создать», после чего можно создавать документ заново.

Через закладку «Главное» пользователю требуется указать следующий набор реквизитов:

- Организация;

- Контрагент;

- Договор с контрагентом;

- Тип цен и признак НДС.

Через настройки необходимо отражать «Код вида операции», для которого доступен следующий набор вариантов:

В случае, если пользователем выставлен флажок «Формировать проводки», система дополнительно к проведению через регистры, возьмет на себя и создание проводок бухгалтерского учета.

Дл создания счетов-фактур с их последующей распечаткой, имеется возможность воспользоваться кнопкой «Выписать счет-фактуру».

Для нее табличной частью выступает закладка «Товары и услуги». После того, как она будет создана, сформируются и величины НДС по всем позициям. Для заполнения можно применить расчетный документ, воспользовавшись кнопкой «Заполнить».

При наличии документов оплаты, относимых к данной операции, они указываются в одноименной закладке. Через закладку «Дополнительно» пользователь получает доступ к заполнению граф грузоотправителя и получателя, которые нужны в случае распечатки документа.

Заполняется вкладка «Товары и услуги».

В результате произошло формирование НДС в размере 152,54 рубля. После проведения документа отслеживается его движение. В первую очередь проверяются проводки, отражающие НДС.

В ряде случаев:

- если по каким-либо причинам реализация товаров или услуг была отображена операциями, введенными вручную;

- для корректировки операций, связанных с НДС;

- если ведется упрощенный учет НДС.

Данный документ в основном создан для отражения начислений по , но может и сформировать проводки.

Создание документа «Отражение начисления НДС»

Зайдем в меню «Операции» и выберем в разделе «НДС» пункт «Отражение начисления НДС». В появившемся окне нажимает кнопку «Создать». Откроется окно создания нового документа:

На закладке «Главное» указываем следующие реквизиты:

Получите 267 видеоуроков по 1С бесплатно:

Нажав кнопку « «, создадим счет-фактуру, который можно распечатать.

В качестве табличной части для счет-фактуры выступает закладка «Товары и услуги». Подобрав туда строки, сформируем и сумму НДС. Заполнить табличную часть можно по расчетному документу. Для этого служит кнопка «Заполнить».

Если существуют документы оплаты по данной операции, то они указываются на закладке «Документы оплаты».

В данной статье будет подробно рассмотрена пошаговая инструкция по учет зарплаты в 1С: предварительная настройка, непосредственно начисление и выплата заработной платы в 1С 8.3 Бухгалтерия, а так же зарплатный проект. Если разобраться, всё окажется довольно просто.

Прежде, чем совершать начисление и выплату заработной платы в программе 1С 8.3 Бухгалтерия 3.0, необходимо ее правильно настроить. Для этого выберите в меню «Администрирование» пункт «Параметры учета».

В появившемся окне выберите пункт «Настройка зарплаты». Этот раздел позволяет настраивать не только зарплату, но и НДФЛ, страховые взносы и кадровый учет.

Рассмотрим данные настройки подробнее по шагам:

- Общие настройки. В данном примере мы выбрали пункт «В этой программе», так как иначе некоторые нужные нам документы будут недоступны. Второй вариант настройки подразумевает ведение кадрового и зарплатного учета в другой программе, к примеру, в 1С ЗУП. В подразделе «Настройка учета зарплаты» указывается способ отражения зарплаты в бухучете, сроки выплаты зарплаты, резервы отпусков, территориальные условия и т. п.

- Расчет зарплаты. Тут мы указываем, что будем учитывать больничные, отпуска и исполнительные документы. Важно помнить, что данный функционал будет работать только в том случае, когда число сотрудников не превышает 60 человек. Так же здесь настраиваются виды начислений и удержаний. Для удобства так же установим автоматический пересчет документа «Начисление зарплаты».

- Отражение в учете. В данном разделе настраиваются счета для отражения зарплаты и обязательных взносов с ФОТ в бухгалтерском учете. Оставим настройки по умолчанию.

- Кадровый учет. В данном примере выбран полный учет для того чтобы были доступны основные кадровые документы.

- Классификаторы. Настройки в данном пункте мы оставим по умолчанию. Здесь настраиваются виды доходов и вычетов, используемых при расчете НДФЛ и параметры расчета страховых взносов.

Как рассчитать и начислить зарплату в 1С

Второй шаг — сотрудника необходимо принять на работу. В данном случае мы рассмотрим пример на сотруднике, у которого есть несовершеннолетний ребенок. Как известно, в таких случаях применяется налоговый вычет. Указать заявление на него можно в карточке сотрудника, перейдя в раздел «Налог на доходы». Обратите снимание, что налоговые вычеты являются нарастающими. Если они не будут применены в одном месяце, то в следующим будут учтены за оба периода.

После того, как все кадровые документы заполнены, можно приступить непосредственно к начислению заработной платы. Для этого выберите в меню «Зарплата и кадры» пункт «Все начисления».

В открывшемся списке документов выберите в меню «Создать» пункт «Начисление зарплаты». Заполните в шапке месяц начисления и подразделение и нажмите на кнопку «Заполнить».

Программа заполнит все необходимые данные. Ручные корректировки допускаются. Важно помнить, что в программе 1С:Бухгалтерия не ведется документ «Табель учета рабочего времени». Все невыходы на работу (отпуска, больничные) необходимо заполнять до начисления з/п, чтобы корректно отразить фактически отработанное время в данном документе.

Вкладка «Сотрудники» отражает сводную таблицу по документу в разрезе сотрудников.

На следующей вкладке отражаются начисления и вычеты по сотрудникам и количество фактически отработанного времени. Эти данные при необходимости можно скорректировать вручную. Так же на этой вкладке доступна печать расчетного листка.

Вкладка «Удержания» в данном примере пустая, так как у сотрудника их не было. Мы ее пропустим.

Следующая вкладка отражает НДФЛ и налоговые вычеты. У данного сотрудника есть вычет на детей, который мы ранее вводили. Данные на этой вкладке можно откорректировать, установив соответствующий флаг.

На вкладке «Взносы» подробно расписываются взносы в ПФР, ФСС и ФФОМС. Здесь тоже доступна ручная корректировка.

На самой последней вкладке отображаются ручные корректировки.

Нажмите «Провести и закрыть» и на этом мы закончим начисление зарплаты.

Ведомость на выплату зарплаты в банк

После того, как заработная плата успешно начислена, ее необходимо выплатить. Рассмотрим выплату через банк, так как данный способ наиболее распространенный в организациях.

В меню «Зарплата и кадры» выберите пункт «Ведомости в банк».

Создайте из формы списка новый документ. В его шапке укажите месяц начисления, подразделение, тип выплаты (за месяц или аванс). Так же здесь есть поле для указания зарплатного проекта. О нем будет сказано позднее.

Смотрите также видео инструкцию по выплате авансу:

И начислению и выплате заработной платы в 1С:

Зарплатный проект в 1С 8.3

В меню «Зарплата и кадры» в разделе «Справочники и настройки» выберите пункт «Зарплатные проекты» и создайте новый документ. В нем необходимо указать банковские данные.

Зарплатный проект для сотрудника указывается в его карточке в разделе «Выплаты и учет затрат».

В открывшемся окне укажите номер лицевого счета сотрудника, период начала действия и выберите зарплатный проект.

После этой настройки при выборе в документе «Ведомость на выплату зарплаты через банк» у сотрудников подставятся номера их лицевых счетов.